Editorial - Marcelo Capello, Laura Caullo y Juan Manuel López

El nuevo gobierno inició con medidas de shock en materia cambiaria y fiscal, pero en ambos casos debe preservarse su sustentabilidad en los próximos meses

- Históricamente en Argentina las mayores crisis económicas se generaron por desequilibrios en el sector externo y/o en las cuentas fiscales, tratándose generalmente de problemas que se fueron acumulando en el tiempo. Por ende, una evaluación importante que puede hacerse del inicio de una administración de gobierno, y cómo puede seguir en el tiempo, exige centrarse en esos dos puntos: sector externo y cuentas fiscales

- Tras la fuerte devaluación de diciembre 2023, el tipo de cambio real multilateral (TCRM, el peso versus una canasta de monedas) se ubica en $ 807, un 7% por arriba del promedio en el período 2000 - 2023. Quiere decir que el TCRM supera en 78% al existente en el año 2000 (Convertibilidad), pero se ubica un 29% por debajo del nivel de dic 2002, o un 24% inferior a dic 2007, siendo este último un buen punto de comparación

- Si se compara con otro período de fuerte apreciación del peso, como fue al final del segundo gobierno de C. Fernández de Kirchner (dic 2015), el actual TCRM se halla un 50% por arriba de aquel período, y un 4% superior al de dic 2019, último mes de la Administración Macri

- Si se compara la situación actual versus fines de noviembre pasado, el tipo de cambio efectivo para un importador subió un 143% si antes pagaba el tipo de cambio oficial, o un 13% si pagaba el dólar CCL. Para los exportadores, depende del producto: el tipo de cambio efectivo subió un 31% para la soja, 26% para trigo, 22% para carne y 33% para un producto industrial que resulte alcanzado por el DEX del 15%. Para realizar turismo o compras en el exterior, con las recientes medidas anunciadas el dólar tarjeta aumentó un 38% en valores reales

- Pero dado que también se anunció que el tipo de cambio oficial nominal seguirá un crawling peg de 2% mensual, si la inflación resulta, por ejemplo, del 25% en diciembre y del 20% en enero, ya en febrero algunos tipos de cambio efectivos reales, como trigo, carne, no tradicionales y dólar tarjeta, la variación efectiva podría ubicarse en valores negativos.

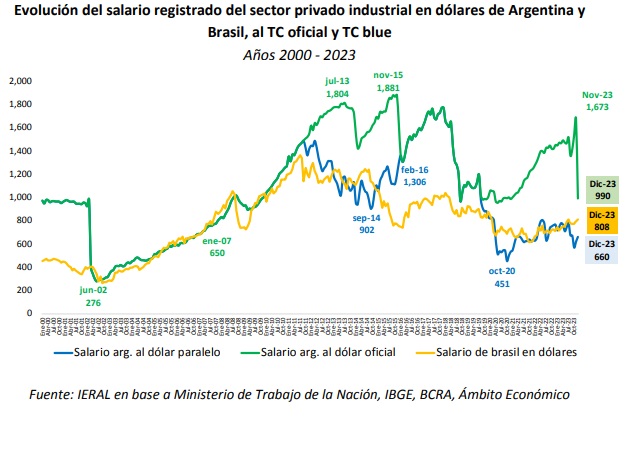

- La devaluación de diciembre de 2023 bajó el salario privado formal hasta los 990 dólares, si se mide con el tipo de cambio oficial, o 660 dólares con el blue. Quiere decir que, actualmente, el salario formal privado en dólares resulta 41% menor al de noviembre de 2023, y un 74% inferior a noviembre de 2015

- Dicha devaluación de diciembre acercó nuevamente los salarios industriales formales en dólares en Argentina y Brasil: U$S 990 en Argentina versus U$S 808 en Brasil, con una diferencia del 22%. Un mes antes, los salarios argentinos superaban en 111% a los de Brasil.

- El déficit primario acumulado hasta noviembre de 2023 asciende a 1,7% del PIB, pero si se proyecta todo el año, incluyendo la típica estacionalidad y gastos extraordinarios que aparecieron en los primeros días de diciembre, el déficit terminaría el año en 2,9% del PIB

En Foco 1 – Jorge Vasconcelos y Maximiliano Gutiérrez

¿Cómo racionar divisas a importadores y minimizar daños colaterales?

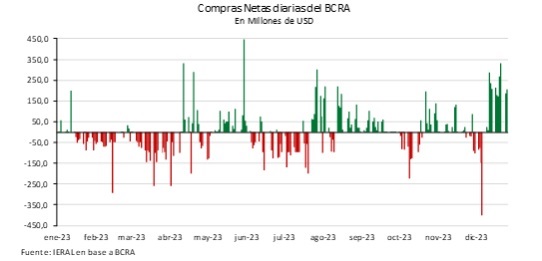

- El Banco Central viene recuperando reservas a un ritmo del orden de los 230 millones de dólares/día, hasta un acumulado de 2,3 mil millones en las diez ruedas posteriores a la devaluación que llevó el tipo de cambio oficial a 800 pesos por dólar. Sin embargo, estas tendencias del sector externo no pueden ser extrapoladas para el 2024, ya que involucran factores temporales. Los saldos positivos del Central quedarían en 75 millones/día en caso que las importaciones se pagaran sin las demoras y regulaciones que subsisten

- El escenario sigue siendo de "frazada corta" porque, con pocos instrumentos, se intentan resolver varios objetivos a la vez (algunos de ellos, contradictorios entre sí). Por caso, para reducir la brecha cambiaria; a) se alimenta la oferta del CCL con el 20 % de las exportaciones que se liquidan; b) subsisten las prohibiciones para acceder al mercado oficial de cambios a aquellas empresas que operen en el mercado libre (CCL). El efecto colateral de (a) es una recuperación acotada de reservas y/o la cuotificación del pago de las nuevas importaciones; mientras el de (b) es el de una normalización más lenta de la relación entre importadores y proveedores del exterior

- Corresponde monitorear el alcance que pueda tener el BOPREAL para comenzar a regularizar el stock de deudas de comercio exterior acumulado hasta el 10 de diciembre

- En la medida en que la decisión sea racionar divisas por la cantidad de operaciones autorizadas, los "daños colaterales" no desaparecen, se manifiestan de otro modo. El pago de importaciones en cuatro cuotas de 25 %, o la extensión de los plazos hasta los 180 días para cierto tipo de operaciones, introducen incertidumbre sobre el valor de reposición de esa franja de bienes y servicios importados

- Podrían explorarse otras opciones para acotar el impacto de estos problemas de "frazada corta". Por ejemplo, para los importadores de bienes con plazos extendidos de pagos podría ofrecerse la opción de acortar ese período a cambio de realizar un "depósito indisponible" en pesos, de remuneración apenas simbólica, por una fracción de la operación. De ese modo, quizá pueda avanzarse más rápido en la normalización del comercio exterior, racionar por precio y no por cantidades y, además, esterilizar una parte de la emisión de pesos que conlleva pasar a superávit de la balanza comercial. Mientras menos incertidumbre pueda lograrse en el cálculo de valor de reposición de los productos importados, más flexible y "horizontal" será la curva de oferta, con efectos positivos en términos de nivel de actividad y menor presión inflacionaria

- Previo a las elecciones generales del 22 de octubre pasado, el CCL llegó a negociarse a $ 1.423 por dólar (precios constantes). Luego de ese pico, a fin de 2023 la paridad se ubica en la banda inferior del intervalo de desvío que se observa para el período 2020-2023. Aparte de las expectativas despertadas por los anuncios económicos, hay que tener en cuenta que la demanda de dinero es estacionalmente más alta en esta parte del año, fenómeno que habrá de revertirse hacia fin de enero. Habrá que observar en ese momento en qué punto se equilibran las variables, ya que se ha pasado a un escenario de tasas en pesos fuertemente negativas en términos reales: los plazos fijos pasaron a tener una remuneración del 9,1% mensual y en la reciente licitación de bonos del Tesoro la tasa de corte fue de 8,66% mensual, guarismos que conviven con una inflación que se estima en torno al 30% para diciembre y al 20/25% en enero

En Foco 2 – Juan Manuel Garzón y Lautaro Sibilla

El dato regional de la semana: Sigue creciendo la cadena del cerdo, con Córdoba liderando en producción y Buenos Aires en faena

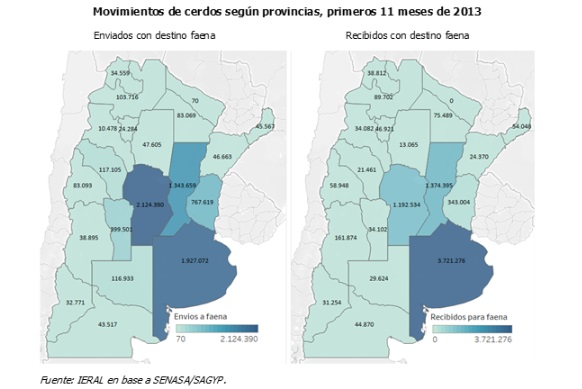

- De acuerdo a los documentos de tránsito de SENASA/SAGyP, se enviaron a faena unos 7,43 millones de porcinos en los primeros 11 meses de 2023, una cifra que se ubica 5,4% por encima de los envíos registrados en igual periodo de 2022 (7,05 millones). Estos envíos, que son un buen indicador del nivel de actividad de la cadena del cerdo, vienen creciendo en forma sostenida en los últimos años

- En el período bajo análisis, Córdoba registra la mayor cantidad de animales movilizados para faena (2,12 millones de cabezas), le sigue de cerca Buenos Aires (1,92 millones); luego, más atrás, vienen Santa Fe (1,34 millones), Entre Ríos (767 mil) y San Luis (400 mil). Estas 5 jurisdicciones concentran el 88,4% de los envíos totales, participación que se viene manteniendo bastante estable en los últimos 5 años. Se observa que Córdoba, con un mayor dinamismo relativo, empieza a tomar distancia de Buenos Aires en materia productiva

- En lo que hace a animales recibidos con destino faena, Buenos Aires sigue siendo la provincia líder indiscutida, con 3,72 millones de cabezas recibidas en lo que va del 2023, seguida por Santa Fe con 1,37 millones de cabezas y en tercer lugar Córdoba con 1,19 millones

- Las provincias envían cerdos a faenar a plantas industriales que pueden estar en el propio territorio o en el de otra y reciben animales de granjas localizadas en la propia provincia o en alguna otra. Del análisis surge que existen 9 jurisdicciones receptoras netas, reciben más animales de los que envían, siendo este año Mendoza la que presenta la mayor brecha (la provincia recibe 4,16 cerdos con destino faena por cada 1 que envía), y 12 emisoras netas, donde destaca San Luis (recibe 0,09 cerdos por cada 1 animal enviado). El caso llamativo es el de Tierra del Fuego, una provincia de poca actividad en el sector pero con la particularidad que todos los animales que produce quedan en la provincia y no recibe animales de otras jurisdicciones (opera como una "economía cerrada")

Debe ser un usuario registrado para acceder a toda la información, consulte por suscripciones aquí