Editorial - Marcelo Capello y Marcos Cohen Arazi

La merma en el poder adquisitivo de chilenos y brasileños para comprar en la Argentina fue de entre el 38 % y el 42 % en los últimos cinco meses

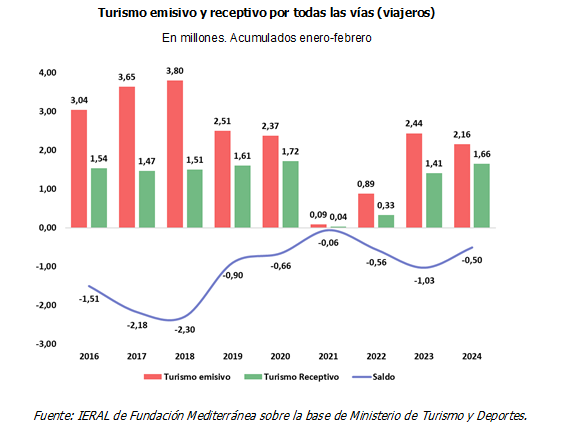

- Durante los meses de verano se verificó un intenso ingreso de viajeros internacionales al país. La cantidad de viajeros de turismo receptivo superó en 4% al nivel pre pandemia en febrero. Por el contrario, el turismo emisivo se ubicó 12% por debajo

- El saldo de la balanza de viajeros ha sido deficitario, como viene ocurriendo hace décadas, pero de una magnitud que se ubica como el menor déficit entre turistas que ingresan y egresan en la última década, exceptuando los años de pandemia

- En materia de divisas, en 2023 los ingresos generados por el turismo receptivo superaron los US$ 5.400 millones y fueron superiores a los de 2019, siendo el segundo mejor registro en dos décadas. Los viajes de residentes al exterior explicaron una salida de US$ 7.200 millones y el saldo, si bien fue negativo, se encuentra entre los más bajos de la década (-US$ 1800 millones).

- En los primeros dos meses de 2024, las cifras de operaciones en el mercado de cambios reflejan también importantes cambios de tendencia. Los ingresos por turismo liquidados a través del mercado de cambios se multiplicaron por 3, respecto de igual periodo de 2023, mientras que los egresos se redujeron cerca de 23%. La menor brecha cambiaria y el tipo de cambio “turista” recargado explican estos movimientos

- Cuando se analizan los drivers detrás del turismo receptivo, y poniendo foco en las perspectivas a corto plazo, se destaca que los turistas chilenos y brasileños (tomados como ejemplo ilustrativo) perdieron 42% y 38% de capacidad de compra, respectivamente, desde diciembre hasta la actualidad. Ese cambio drástico se prevé que impacte en la dinámica del turismo internacional en el país, especialmente en los próximos meses

- Por su parte, en el mismo periodo la capacidad de compra de bienes y servicios turísticos en el exterior, por parte de asalariados argentinos creció 57% (medida a dólar blue) y 20% (medida a valor de dólar “turista”). Esto no necesariamente se traducirá rápidamente en una suba del turismo emisivo, porque la población sufre las consecuencias del ajuste macro de los últimos meses. Pero sí podría ocurrir a mediano plazo

En Foco 1 - Jorge Vasconcelos y Maximiliano Gutiérrez

Una hoja de ruta en la que desarmar los cepos no es prioridad

- A fin de abril la tasa de política monetaria bajó al 5,1 % mensual, y en el arranque de mayo el Banco Central decidió una movida adicional, para llevarla al 4,2 %. La inflación núcleo de abril es estimada en el 6 % y las mediciones de alta frecuencia apuntan a un descenso adicional en mayo, pero es probable que la tasa de interés sea negativa contra esa medición, aunque no de la magnitud de comienzos de año: en enero la tasa de política monetaria fue 9,7 puntos porcentuales inferior a la inflación núcleo del mes. De modo paradójico, la menor remuneración de los plazos fijos opera como un “efecto riqueza negativo” sobre los ahorristas (en forma análoga a la pérdida de poder adquisitivo del “dólar billete”) mientras que, del otro lado del mostrador, la tasa hasta ahora no había despertado el interés de las empresas por activar la demanda de crédito, en un contexto recesivo en el que se trata de achicar inventarios

- En reciente reunión de trabajo organizada por la Fundación Mediterránea, el Ministro de Economía Luis Caputo confirmó que el gobierno no quiere correr riesgos innecesarios saliendo apresuradamente del cepo. Así, el bosquejo de la hoja de ruta oficial luce más nítido: mantener el deslizamiento del tipo de cambio oficial a un ritmo del 2 % mensual; seguir bajando la tasa de interés de política monetaria, aunque ahora la diferencia con la pauta cambiaria se ha achicado a 2,2 puntos porcentuales; tratar de evitar que esa dinámica afecte la demanda de dinero, apuntando a una evolución de la Base Monetaria a un ritmo algo superior al de los Pasivos Remunerados; continuar con las restricciones para el acceso al dólar libre por parte de las empresas; seguir alimentando la oferta del CCL con el 20 % de la liquidación de las exportaciones (blend)

- Con la importancia que tiene para todo el andamiaje mantener contenidas las expectativas de devaluación, es muy relevante lo ocurrido hasta ahora en el mercado de futuros del ROFEX, con tasas de interés implícitas que se han desplomado entre fin de marzo y fin de abril, pasando del 5,0 % al 3,1 % para operaciones pactadas a fin de julio. El optimismo, de todos modos, se concentra en el corto plazo

- Subsiste el “temor a des-cepar” la economía. Influyen las malas experiencias del pasado (el gobierno de Macri terminó reinstalando controles de capitales luego de haber unificado el mercado de cambios) y también riesgos del presente: una eventual presión alcista sobre el tipo de cambio (en caso que se normalicen flujos de oferta y demanda), que obligue a interrumpir el ciclo bajista de la tasa de interés y a acentuar todavía más el ajuste fiscal, con el consiguiente efecto estanflacionario

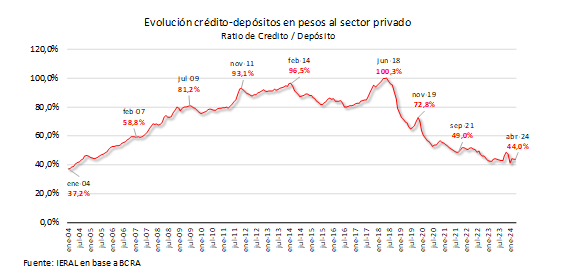

- El efecto del cepo reinstalado a fin de 2019 fue muy explícito en mostrar al crédito al sector privado como la variable de ajuste de la voracidad del sector público. Así, el ratio crédito/depósitos, que había alcanzado un pico del 100,3 % en junio de 2018, descendió en un tobogán, hasta el 44,0 % estimado para abril de 2024. Vale decir, en el presente, de cada 100 pesos de depósitos bancarios sólo 44 pesos se prestan al sector privado

- Hay mucho terreno por recuperar en materia de crédito. Con superávit primario la aspiradora de fondos estatal debe ceder. Pero cumplir con esa “condición necesaria” de ningún modo sería suficiente. Hay barreras a la demanda de crédito, caso de la elevada presión tributaria de provincias y municipios. También subsisten diversas regulaciones del Banco Central que limitan la oferta de préstamos, sin olvidar la extensión de los juicios para la ejecución de garantías

- Dado que uno de los escenarios de la actual transición es la convergencia a un régimen de “competencia de monedas”, resulta útil considerar la experiencia de Perú a partir de principios de los 90, cuando dejó atrás la hiperinflación. Con “libre elección de monedas”, la economía peruana se “desdolarizó”, pero casi una década después del arranque del esquema. Al principio, el 70 % o más de los depósitos del sistema financiero estaban nominados en dólares, mientras que en el presente esa participación es inferior al 30 %

En Foco 2 - Marcelo Capello y Valentina Gallardo

El dato regional de la semana: El desarrollo crediticio al sector privado requerirá revisar tributos provinciales y municipales

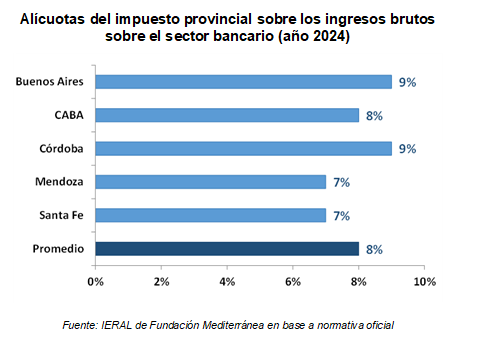

- Con menor inflación y tasas de interés, quedarán a la vista factores que encarecen el crédito en Argentina, en muchos casos ajenos al sector financiero. Entre ellos, se destacan los tributos provinciales y municipales que gravan la actividad financiera y,por ende, afectan las tasas de interés activas, encareciendo el crédito al sector privado

- Las alícuotas aplicadas en el impuesto a los Ingresos Brutos (y sus adicionales) sobre los ingresos de las entidades financieras van desde 7% en Mendoza y Santa Fe, hasta 9% en Buenos Aires y Córdoba, resultando de 8% en CABA

- En el caso de los municipios, la presión fiscal sobre actividades financieras también aumentó fuertemente en los últimos 15 años. Por caso, en 2024 resulta del 7,75% en la ciudad de Córdoba, 7,5% en La Plata y 4,5% en Rosario

- Si se considera la suma de la alícuota promedio de las cinco provincias más pobladas y un promedio de tres de sus ciudades capitales, se tiene una alícuota consolidada provincial más municipal del 14,6%, es decir, encareciendo en cerca del 15% el costo del crédito bancario

Debe ser un usuario registrado para acceder a toda la información, consulte por suscripciones aquí