Editorial - Jorge Day

Marcada disparidad en 2023 en el nivel de actividad por sectores y regiones; ¿qué puede esperarse para 2024?

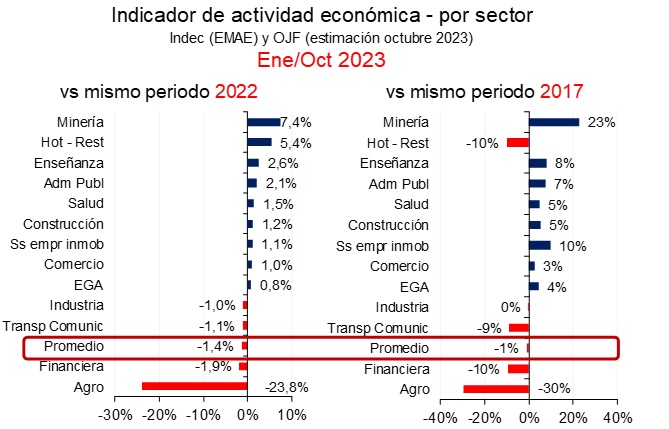

- Con datos a septiembre, se pronostica que el PBI en Argentina disminuirá un 2% en 2023, en parte afectado por la sequía. Si se excluye al sector agropecuario, la actividad terminaría creciendo casi 1% en este año

- En cuanto a sectores, se observan dos casos extremos: el sector agropecuario, con peor performance 2023, debido a la mala cosecha en la región pampeana (un hecho transitorio), y la minería (incluyendo extracción petrolera), el mejor, con impulso de Vaca Muerta, que viene desde hace varios años

- Otros datos para destacar son los signos de estancamiento en la industria, y una recuperación en servicios, con la notoria excepción en el financiero. En turismo ha continuado la recuperación, con mayor participación de extranjeros (aprovechando el blue)

- Comparando con 2017, sorprende la mayor actividad en servicios (excepto financieros), puesto que son sectores más vinculados al mercado interno, y en seis años, la masa salarial privada, neta de inflación, ha disminuido un 8%

- En provincias, comparado con seis años atrás, las jurisdicciones con mejor performance son Neuquén (Vaca Muerta) y Catamarca (regreso de la minería). Entre las que presentan peor desempeño en ese periodo están dos petroleras (Chubut y Santa Cruz), Tucumán y Santiago del Estero. Y en 2023, están las más vinculadas a la menor cosecha (Santa Fe, Córdoba y La Pampa)

- Perspectivas: dadas las muchas distorsiones a resolver por el nuevo gobierno, es probable que no haya políticas expansivas en el corto plazo (menor actividad económica) y un dólar oficial más caro (menor poder de compra de la población). En ese sentido han ido las primeras medidas anunciadas. Más complicado para el mercado interno, y quizá mejor para el externo

- En cuanto a provincias, sufrirán la caída de ventas en el mercado interno. En ese contexto difícil, debiera verse menos afectadas aquellas más exportadoras, especialmente las vinculadas a los commodities de la región Pampeana (y con mayor cosecha), y también las mineras y petroleras. Más complicada será la situación de las jurisdicciones más dependientes del mercado interno y de los fondos nacionales

En Foco 1 - Jorge Vasconcelos y Maximiliano Gutiérrez

El desafío de sincerar variables fuertemente reprimidas y canalizar, con pocos instrumentos, las expectativas de inflación y devaluación, más allá de los primeros impactos

- La inevitable aceleración de la tasa de inflación demanda anclas firmes para evitar la espiralización, y no todos los instrumentos apropiados están disponibles. La política cambiaria está supeditada a la necesidad de reconstituir reservas, la política monetaria está siendo condicionada por la obsesión por “desarmar la bomba “de las Leliqs y la política fiscal comienza a achicar el déficit más por el lado de la recaudación que por la contención de los gastos

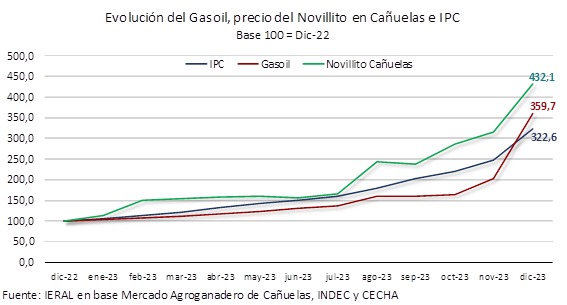

- La necesaria corrección de los distorsionados precios relativos encuentra a algunos de ellos en el piso, y a otros más cerca del techo. La variación acumulada en los últimos doce meses, incluyendo los ajustes de los últimos días, marca una suba de 332,1 % para la hacienda vacuna y de 260 % para el gasoil, guarismos que comparan con una variación estimada para el IPC de 222,6 % (incluyendo diciembre)

- Tomando la nueva mezcla para exportadores (80 y 20), la paridad de 800 pesos para el oficial, pero también la flamante escala de las retenciones, se tienen incrementos nominales del dólar de exportaciones del 39 % para los despachos al exterior de soja, respecto de los valores del 1ro de diciembre. Siembre sobre esa base comparación, los aumentos del tipo de cambio de exportación resultan de 29 % para el trigo y el maíz, de 25 % para carnes y productos lácteos, pero de sólo el 13 % para productos industriales y de economías regionales

- La implementación de retenciones de 15 % a las exportaciones, y la suba del “impuesto País” a importaciones hasta una alícuota de 17,5 %, genera “sesgo antiexportador”, parcialmente atenuado por el hecho que bajo el régimen de “admisión temporaria” las importaciones están exentas del Impuesto País. Pero, en regla general, el tipo de cambio efectivo de exportación muestra una relación de 77 a 100 con el dólar de importación

- El anuncio de una pauta del 2 % para la variación mensual del tipo de cambio no luce consistente con el ritmo de inflación de diciembre y meses subsiguientes. El ROFEX muestra un sendero distinto para la variación del tipo de cambio, ya que los contratos a futuro se pactan con una variación implícita de 7,2 % para enero y más cercana al 10 % mensual para el período de febrero a abril

- Otro anuncio controvertido es el de la emisión del BOPREAL para la regularización de la deuda de importaciones. Es posible que el gobierno aspire que, para su suscripción, ingresen dólares por el CCL de modo de mantener acotada la brecha cambiaria, dado lo limitado del monto de depósitos a plazo fijo en el sistema. Pero, al asumir el BCRA una deuda en “hard dollar”, la política económica se estaría alejando todavía más de la ruta de la dolarización: estos bonos no son “licuables” como las Leliqs, y empeoran significativamente el balance del Central

En Foco 2 - Marcelo Capello y Nicolás Cámpoli

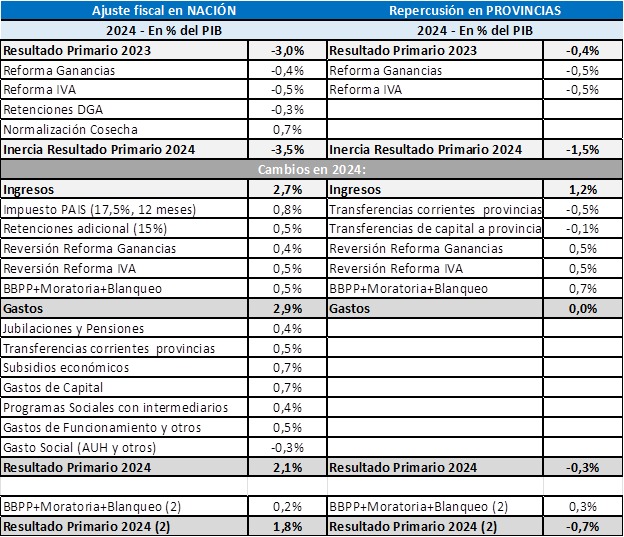

Aun si se revirtieran las reformas de IVA y Ganancias, el consolidado de provincias debería ajustar el gasto entre 0,8 % y 1,2 % del PIB para lograr superávit en 2024

- En la planilla oficial distribuida por el gobierno nacional a propósito del panorama fiscal de 2024, se incluye la reversión de los cambios en el impuesto a las ganancias aprobados al calor de la campaña electoral de 2023. Seguramente los gobernadores, que en esa oportunidad mayoritariamente apoyaron la reforma (y así lo hicieron sus legisladores en la Cámara de Diputados y Senadores), ahora deben presionar para que se revierta, porque también afecta los ingresos de las provincias, vía coparticipación federal de impuestos

- Se trata de reformas aplicadas en los últimos meses de 2023 con claros objetivos electoralistas, sin sustento teórico y empírico, por lo que sería razonable dar marcha atrás con ellas. Más bien, habría que reformularlas, para dotarlas de mayor racionalidad y que signifiquen un costo fiscal menor al original

- En este sentido, se analizan los cambios fiscales que podrían ocurrir en provincias en 2024, en línea con lo presentado para el sector público nacional por la nueva administración de gobierno, incorporando explícitamente el impacto de la reforma del IVA de fin de 2023

- De acuerdo al análisis previo, el consolidado de provincias podría terminar el año 2023 con un déficit primario de 0,4% del PIB. Aunque la inercia fiscal para el año próximo, por la pérdida de recursos ocasionada por las reformas en IVA y Ganancias aprobadas en los últimos meses del año pasado, indicaría un déficit primario de 1,5% del PIB

- Aún si se revierten las reformas en IVA y Ganancias, y con el resto de las medidas anunciadas por el gobierno nacional, si las provincias desean contar con un superávit primario de al menos 0,5% del PIB en 2024, deberían efectuar recortes en sus erogaciones por entre 0,8 y 1,2 puntos del PIB. Ese ajuste debería necesariamente provenir del lado del gasto provincial, por cuanto el nivel de presión tributaria general y la situación fiscal del SPN no dejan margen para aumentos de nuevos impuestos ni para coparticipar impuestos adicionales a provincias

En Foco 3 - Marcos Cohen Arazi, Bautista Martina Baldi y Ana Laura López Carballo

La lluvia y los anuncios de Caputo apuntalan el repunte de los “fierros del campo”

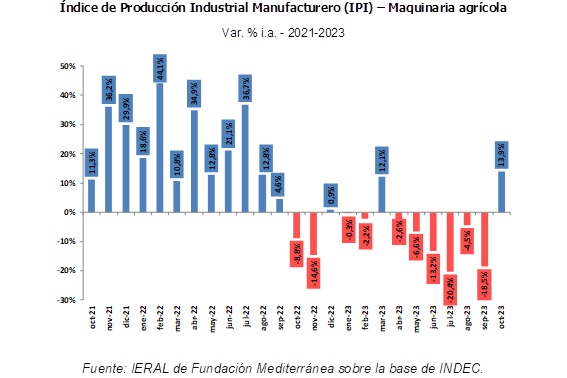

- Durante el 3er trimestre de 2023 se registraron caídas interanuales en venta de unidades de maquinaria agrícola: lidera el ranking el segmento de cosechadoras (-45%) seguido por implementos (-34%), sembradoras (-27%) y tractores (-16%)

- Así, en el periodo se vendieron solo 11 cosechadoras por semana (en mismo periodo en 2022 se habían vendido 21), 131 implementos agrícolas (año previo 199 unidades), 36 sembradoras (año previo 49), y 172 tractores (año previo 206)

- No obstante, ya se observan signos de mejoría. Las 635 unidades patentadas en el mes de noviembre implican un aumento del 2% con respecto al mismo mes del año anterior

- Este desempeño magro en las ventas durante el 2023 motivó una merma en fabricación de máquinas, que había comenzado ya desde septiembre del 2022 (la macroeconomía adversa limitaba el desempeño del sector, y luego le pegó de lleno el efecto de la sequía). El mayor impacto de la crisis sectorial se registró recién en julio del 2023, cuando la merma en la producción llegó al 20%. Sin embargo, considerando de manera completa el año, la industria de maquinaria agrícola evidencia en términos acumulados una caída del 5%

- En suma, las ventas de maquinaria agrícola registraron una caída del 23% durante el año 2023, los patentamientos mostraron una disminución del 10%, la producción cayó 5% y a esto debe agregarse que el empleo del sector se ubica 1% por encima del año anterior, es decir, si bien dejó de crecer como lo hacía en años previos, se sostiene. Ello refuerza la idea que las empresas del sector observaron los shocks de este 2023 como meramente transitorios

- La mejor expectativa climática, la suba del tipo de cambio y la posible mejoría en el flujo de insumos importados, permiten anticipar un mejor desempeño sectorial en 2024, aun cuando se presenten factores negativos compensadores como el escenario inflacionario, marcado por incertidumbre macro y otras medidas que podrían mitigar la mejoría esperada, además de posibles menores precios internacionales de los commodities

Debe ser un usuario registrado para acceder a toda la información, consulte por suscripciones aquí